Börsenweisheit „Sell in May and Go Away“– Stimmt sie? Was zeigt der Langzeitvergleich?

„Sell in May and go away“ ist eine alte Börsenregel, die sich über Jahrzehnte hinweg gehalten hat und sinngemäß besagt, dass Anleger ihre Aktienbestände im Mai reduzieren und sich bis zum Herbst aus dem Markt zurückziehen sollten. Der Wiedereinstieg liegt typischerweise in den Monaten September oder Oktober. Doch was steckt hinter dieser Weisheit? Und ist sie für vermögende Privatanleger oder Family Offices überhaupt relevant?

Was hinter der Börsenweisheit steckt

Die Redewendung hat ihre Wurzeln im britischen Börsenjargon. Ursprünglich lautete sie: „Sell in May and go away, and come back on St. Leger’s Day.“ – ein Verweis auf den traditionellen Abschluss der britischen Pferderennsaison im September. Die Beobachtung dahinter: In den Sommermonaten war die Marktaktivität an den Börsen oft geringer, die Volatilität höher und die Renditen unterdurchschnittlich. Das sog. "Market Timing" hätte sich hier also gelohnt.

Doch wie verändert sich die Wertentwicklung des Kapitals, wenn nach dieser Regel investiert wird?

Langzeitvergleich von Buy and Hold vs. Sell in May

Ein Blick auf die Zahlen: Buy & Hold schlägt Market Timing deutlich

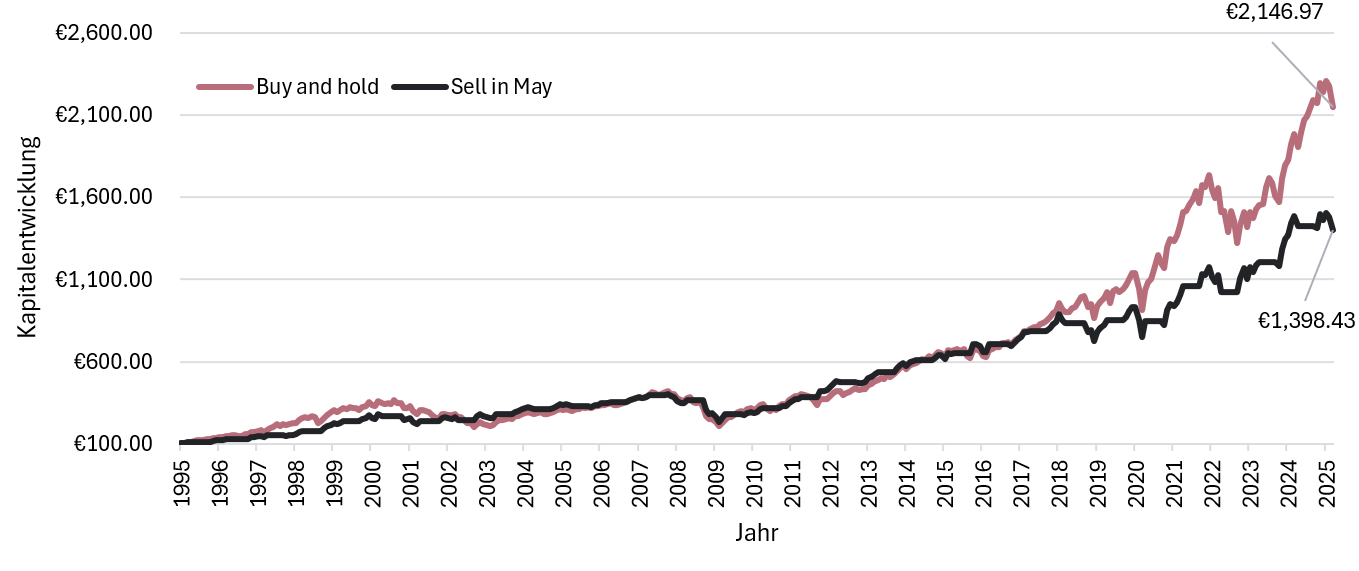

Der Vergleich zeigt, wie sich zwei unterschiedliche Anlagestrategien seit Mitte der 1980er Jahre bei einem Investment in den S&P 500 Index entwickelt hätten – jeweils mit einem Startkapital von 100 EUR:

- Buy & Hold: Das Kapital bleibt durchgehend im Markt investiert, unabhängig von saisonalen Schwankungen.

- Sell in May: Bei dieser Strategie geht es darum, das richtige Market Timing abzupassen, damit der bestmögliche Wiedereinstieg gefunden wird. Denn das Kapital wird jedes Jahr nur von Oktober bis April im Markt eingesetzt.

Bis zum 31.03.2025 hätte sich ein Buy & Hold-Portfolio auf knapp 2.147 EUR vervielfacht, während das saisonal gesteuerte Sell in May-Portfolio ca. 1.398 EUR erreicht hätte. Dementsprechend würde die Gesamtrendite des Buy & Hold Portfolios bei 2.047 % liegen, wobei das Portfolio, das nach der Sell in May Strategie aufgebaut wurde, nur eine Gesamtrendite von 1.298 % erreichen konnte. Somit hat sich eine klare Siegerstrategie herauskristallisiert: Hätte man nach der Buy & Hold-Strategie innerhalb des Zeitraums investiert, wäre die Gesamtrendite um knapp 749 %-Punkte höher ausgefallen als nach der Strategie der alten Börsenregel.

Warum saisonale Strategien heute ausgedient haben

Dass saisonale Strategien wie „Sell in May“ heute kaum noch Relevanz besitzen, hat mehrere Gründe:

- Digitalisierung: Anlegerinnen und Anleger können heute weltweit und in Echtzeit handeln. Marktzyklen verkürzen sich, Reaktionszeiten sinken – saisonale Muster verlieren an Bedeutung.

- Produktvielfalt & Anlegertypen: Moderne Kapitalmärkte bieten eine enorme Auswahl an Anlageprodukten. Außerdem haben die Anleger heutzutage einen vereinfachten Marktzugang durch sog. Neobroker-Portale.

- Globalisierung der Märkte: Ereignisse in Asien oder den USA wirken heute innerhalb von Minuten auf europäische Börsen.

Der Handel mit Wertpapieren ist heute internationaler, schneller und diversifizierter als zu der Zeit, in der diese Börsenregel entstanden ist.

Disziplin schlägt Kalenderlogik

Die Differenz zwischen den beiden Wertentwicklungen macht deutlich: Wer versucht, saisonale Effekte taktisch auszunutzen, verpasst häufig starke Erholungsphasen und unterschätzt die Kraft des Zinseszinses. Die Buy & Hold-Strategie profitiert dagegen vollständig von langanhaltenden Aufwärtsphasen.

Darüber hinaus entstehen beim halbjährlichen Umschichten zusätzliche Transaktionskosten, mögliche Steuerlasten und ein höherer Aufwand – ohne, dass sich daraus langfristig ein echter Vorteil ergibt.

Langfristige Marktteilnahme schlägt saisonales Market Timing – sowohl in der Wertentwicklung als auch in der Einfachheit.

Die Börse belohnt Geduld, nicht Timing. Gerade in volatilen Zeiten bewährt sich ein ruhiger und strategischer Anlageansatz. „Sell in May“ mag früher von Bedeutung gewesen sein – aber als Investmentstrategie ist heutzutage die Buy & Hold Strategie der klare Gewinner.

Rechtlicher Hinweis

Diese Veröffentlichung dient unter anderem als Werbemitteilung. Die in dieser Veröffentlichung enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von AURETAS zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Zukunftserwartung von AURETAS wider, können aber erheblich von den tatsächlichen Entwicklungen und Ergebnissen abweichen. Für die Richtigkeit und Vollständigkeit kann keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück.

Mit dieser Veröffentlichung wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die enthaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Sie ersetzen unter anderem keine individuelle Anlageberatung.

Diese Veröffentlichung unterliegt urheber-, marken- und gewerblichen Schutzrechten. Eine Vervielfältigung, Verbreitung, Bereithaltung zum Abruf oder Online-Zugänglichmachung (Übernahme in andere Webseite) der Veröffentlichung ganz oder teilweise, in veränderter oder unveränderter Form ist nur nach vorheriger schriftlicher Zustimmung von AURETAS zulässig. Angaben zu historischen Wertentwicklungen sind kein Indikator für zukünftige Wertentwicklungen.